Befristete Anwendung des ermäßigten Umsatzsteuersatzes auf Restaurant- und Verpflegungsdienstleistungen

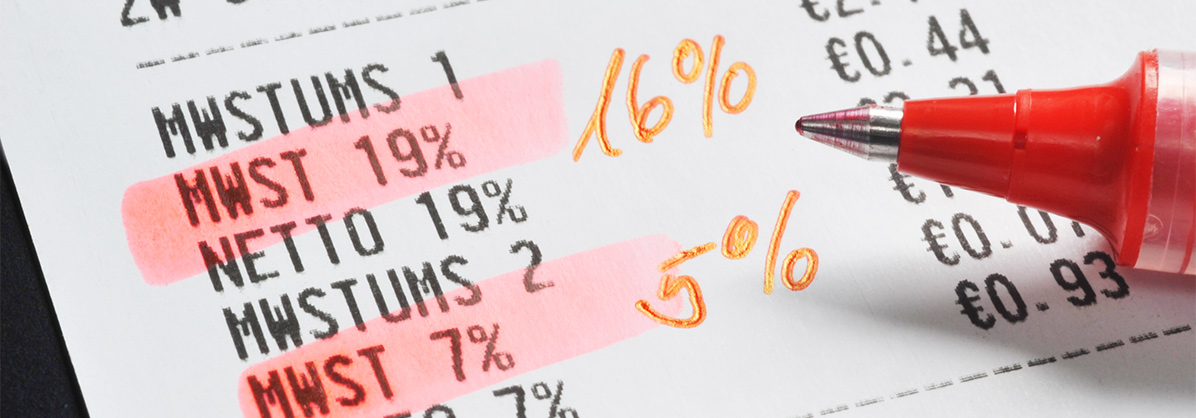

Als steuerliche Entlastungsmaßnahme für die Gastronomiebranche hat der Gesetzgeber in einem beschleunigten Gesetzgebungsverfahren durch das Corona-Steuerhilfegesetz den Umsatzsteuersatz für nach dem 30.6.2020 und vor dem 1.7.2021 erbrachte Restaurant- und Verpflegungsdienstleistungen abgesenkt. Dies gilt jedoch nicht für die Abgabe von Getränken, die weiterhin dem allgemeinen Umsatzsteuersatz unterliegen.

Unterschiedliche Behandlung von Speisen und Getränken erforderlich

Weil der Gesetzgeber in § 12 Abs. 2 Nr. 15 UStG die Abgabe von Getränken im Rahmen einer Restaurationsdienstleistung ausdrücklich von der Steuerermäßigung ausgenommen hat, müssen Gastwirte usw. im Zeitraum vom bis zwischen der Abgabe von begünstigen Speisen und nicht begünstigten Getränken unterscheiden.

Wenn Speisen und Getränke zu einem Gesamtpreis angeboten werden (z. B. bei einem Brunch, bei All-inclusive-Angeboten oder wenn Cafés ein Stück Kuchen nebst einer Tasse Kaffee zu einem Einheitspreis anbieten), hat der Gastwirt den Gesamtpreis sachgerecht in einen begünstigten Speise- und einen nicht begünstigten Getränkeanteil aufzuteilen. Dabei ist grundsätzlich die einfachst mögliche sachgerechte Aufteilungsmethode zu wählen.

Behandlung des Hotelfrühstücks

In Hotels und Pensionen unterliegt die Übernachtung dem ermäßigten Steuersatz nach § 12 Abs. 2 Nr. 11 UStG und vom bis die Speisenabgabe dem ermäßigten Steuersatz nach § 12 Abs. 2 Nr. 15 UStG. Beim Frühstück werden sowohl nicht begünstigte Getränke (z. B. Kaffee, Tee, Milch, Säfte) als auch begünstigte Speisen (z. B. Brötchen und Brot, Butter, Käse, Wurst, Rührei, Fisch, Gemüse, Obst, Joghurt) in der Regel zu einem Gesamtpreis angeboten. In diesem Fall ist der Preis für das Frühstück aufzuteilen. Bei Frühstücksbuffets wird nur eine Aufteilung im Wege der Schätzung, orientiert am durchschnittlichen Verzehr aller Gäste, in Betracht kommen. Möglicherweise lässt die Verwaltung Vereinfachungen zu.

Behandlung von Restaurantgutscheinen

Hat ein Gastwirt in der Zeit vor dem einen Gutschein ausgestellt, der den Gutscheininhaber zum Essen und Trinken in einem Lokal berechtigt (Restaurantgutschein), handelte es sich um einen Einzweck-Gutschein i. S. des § 3 Abs. 14 UStG, weil aus damaliger Sicht mit dem Gutschein ausschließlich Restaurationsumsätze zum allgemeinen Steuersatz von 19 % in Anspruch genommen werden konnten. Bei Einzweck-Gutscheinen gilt die Leistung mit der Ausstellung des Gutscheins als erbracht. Wenn derartige Gutscheine bei Restaurantbesuchen in der Zeit vom bis eingelöst werden, hat der Gastwirt den Umsatz seinerzeit hinsichtlich der Speisenabgabe an den Gast zu hoch besteuert. Möglicherweise lässt die Verwaltung eine Berichtigung der Umsatzsteuer für den damaligen Umsatz zum Zeitpunkt der Gutscheineinlösung zu.

Vertiefen Sie das Thema in der NWB Datenbank: Unter NWB UAAAH-50578 bzw. in der NWB 25/2020 Seite 1812 finden Sie den ausführlichen Beitrag mit Praxishinweisen und Gestaltungsoptionen. Sie haben noch keinen Zugriff auf die NWB Datenbank? Dann testen Sie NWB PRO, unser Kanzleipaket für das Steuer- und Wirtschaftsrecht, jetzt einen Monat kostenlos!