Prüfung von Unternehmenserwerben im Rahmen der Abschlussprüfung – Aktuelle Entwicklungen, Risiken und Plausibilitätsprüfungen

Willeke, Geschäfts- oder Firmenwert, Goodwill, infoCenter, NWB CAAAB-80073

-

Unternehmensübernahmen eignen sich für Bilanzmanipulationen, was die jüngste Vergangenheit (z. B. Olympus, Wirecard) eindrucksvoll unter Beweis gestellt hat. Aber auch bei integren Unternehmen muss eine sorgfältige Prüfung stattfinden, da in dem Goodwill nur die Zukunftsaussichten bei der Unternehmensübernahme zum Ausdruck kommen.

-

Es ist auch bei der Erstbewertung nicht ausreichend, einfach den Kaufpreis zu übernehmen. Auch die für die Kaufpreisfindung verwendeten Bewertungsgutachten sind als alleinige Quelle ungeeignet, da sie einen anderen Zweck verfolgen.

-

Die Methode des Weighted Average Return on Assets (WARA) bietet eine relativ einfache Methode der Plausibilität der Wertansätze nach der Kaufpreisallokation. Aber auch hier gibt es keine festgefügte Regel, welche Werte verwendet werden können. Allerdings zeigen sich unplausible Werte schnell.

I. Einleitung

Unternehmenstransaktionen sind für Unternehmen nicht nur gängige Praxis, sie können – je nach Volumen in Relation zur vorherigen Geschäftstätigkeit – auch ein erwerbendes Unternehmen völlig verändern. Das verkaufte Unternehmen ändert sich i. d. R. auch durch den Eigentümerwechsel. Aus diesem Grund müssen Unternehmenserwerbe im Rahmen einer Abschlussprüfung sorgfältig geprüft werden. Dies zeigen auch aktuelle Ereignisse.

Im Zuge des Skandals und der letztlichen Insolvenz bei dem Zahlungsdienstleister Wirecard AG zeigte sich auch, dass das Unternehmen erheblich in Akquisitionen investiert hatte, die nach jetzigem Stand überwiegend wenig werthaltig waren. [1] Breit in der Öffentlichkeit wird die dubiose Übernahme eines indischen Unternehmens, der Great Indian Retail Gruppe, diskutiert. Das Unternehmen verkauft Bahntickets über Kioske in Indien. Wirecard zahlte dafür 315 Mio. € an einen auf Mauritius ansässigen Fonds. Nur wenige Wochen vorher hatte dieser Fonds das Unternehmen für 35 Mio. € von den Gründern erworben. Wie sich die dramatische Wertsteigerung in diesen wenigen Wochen ergeben konnte, bleibt bis jetzt unklar. [2] Zwar gibt es unterschiedliche Wertvorstellungen je nach Käufer und seinen Plänen und Möglichkeiten. [3] Allerdings sind Verzehnfachungen eines Wertes innerhalb weniger Tage kaum nachvollziehbar. Diese Transaktion wurde bereits 2018 von einem Journalisten kritisch hinterfragt. [4] Der Abschlussprüfer hatte keine Beanstandungen an den geprüften Abschlüssen.

Ein zweiter Fall, bei dem Unternehmenserwerbe zur Vertuschung eines Bilanzskandals genutzt wurden, war der japanische Elektronikkonzern Olympus. [5] Olympus hatte mit Wertpapieren in den 90er Jahren des vergangenen Jahrhunderts erhebliche Verluste gemacht. Mit Einführung der fair-value-Bilanzierung in Japan hätten diese Verluste offengelegt werden müssen. Stattdessen verkaufte Olympus die Wertpapiere zum Buchwert an Fondsgesellschaften. Um die Fondsgesellschaften und die involvierten Berater für die Verlustübernahme zu entlohnen, wurden Unternehmen zu überhöhten Preisen übernommen. So wurde das britische Unternehmen Gyrus, das wie Olympus Endoskope herstellt, gekauft. Während diese Übernahme noch zum Produktportfolio passte, waren drei andere Unternehmen, die gekauft wurden, ohne Zusammenhang zum Kerngeschäft: Altis (ein S. 92Recyclingunternehmen, das aus Plastikmüll wieder Öl herstellte), Humalabo (ein Kosmetikhersteller für Gesichtspflege aus Shiitake-Pilzen) und News Chef (ein Hersteller für Mikrowellengeschirr insbesondere für lebende Tiere wie Hummer). Jedes dieser Unternehmen wurde für ca. 500 Mio. € erworben, obwohl keines bislang nennenswerte Umsätze erzielt hatte. [6] Aufgedeckt wurde der Skandal durch den ersten europäischen CEO von Olympus Michael Woodford, der durch einen Artikel in dem japanischen Wirtschaftsmagazin Facta auf die Situation aufmerksam gemacht wurde. [7] Allerdings hatte auch der Wirtschaftsprüfer des japanischen Konzerns im Jahr 2009 erste Fragen gestellt, die die Bilanzierung des Erwerbs von Gyrus infrage stellten. Olympus tauschte den Abschlussprüfer daraufhin aus. Der Folgeprüfer testierte die Abschlüsse der Jahre 2010 und 2011 uneingeschränkt. [8]

Diese beiden Fallstudien zeigen eindrücklich, wie wichtig es für den Abschlussprüfer ist, sich mit Unternehmenserwerben auseinanderzusetzen. Im Folgenden werden Methoden gezeigt, wie Wirtschaftsprüfer aus den Abschlussdaten Erkenntnisse über die Ordnungsmäßigkeit des Unternehmenserwerbs gewinnen können.

II. Gründe für eine Auseinandersetzung mit einem Unternehmenserwerb im Rahmen der Abschlussprüfung

Die Abbildung von Unternehmenserwerben im Abschluss ist ein besonders komplexer Bereich der Rechnungslegung. [9] Die Komplexität entsteht insbesondere durch die fair-value-Bewertung in den IFRS. Das theoretisch sofort überzeugende Modell einer Bewertung mit einem Marktpreis sorgt für Komplexität, da der Marktpreis nur in Ausnahmefällen vorhanden ist. 2012 schätzte Küting, dass in weniger als 5 % der Bewertungsfragen ein Marktpreis beobachtbar ist. [10] Dieser steht aber in der Hierarchie der Bewertungsmaßstäbe, z. B. an der Bewertung von Beteiligungen, an der Spitze. Ersetzt werden müssen die Marktwerte daher durch Surrogate, die entweder aus anderen Gründen (z. B. als Verhandlungsergebnisse bei Unternehmenserwerben, zur Ergebnissteuerung) ermittelt worden sind oder durch die Subjektivität der Unternehmensbewertung zwangsläufig verzerrt sind. Dadurch, dass alle Unternehmenswerte zukunftsbezogen sein müssen, [11] entstehen Ermessensspielräume, die auch zu einer bewussten Manipulation der Ergebnisse genutzt werden können. [12]

Die Fair-Value-Bilanzierung hat bei Unternehmenserwerben eine besondere Bedeutung bei der Bewertung der Kaufpreisallokation. Der Goodwill muss jährlich durch den impairment test auf seine Werthaltigkeit hin geprüft werden. Der Teil des Unterschiedsbetrags, der weder durch Aufdeckung von stillen Reserven bereits bilanzierter Vermögensgegenstände noch durch Ansatz bislang nicht bilanzierter Vermögensgegenstände gedeckt werden kann, wird als Goodwill in der Konzernbilanz aktiviert. In dem Goodwill sind im Idealfall keinerlei stille Reserven vorhanden. [13] Diese sind bereits auf die zugrunde liegenden Aktiva verteilt. Der Goodwill repräsentiert also nur noch den zukünftigen ökonomischen Nutzen, der durch die Unternehmenstransaktion entsteht.

Es entsteht die Frage nach der Werthaltigkeit des Goodwills, der umso höher ausfällt, je höher die Wertdifferenz zwischen einzelbewertbaren Vermögensgegenständen und Kaufpreis ist. So wurde bei den dubiosen Unternehmenskäufen von Olympus zur Verschleierung der Verluste im Jahr des Erwerbs der Buchwert vollständig abgeschrieben, so dass kein Goodwill mehr vorhanden war. Mit anderen Worten: Das Unternehmen gab mit dieser Abwertung selbst zu, dass die gekauften Unternehmen nicht werthaltig waren, der Kaufpreis praktisch für wertlose Unternehmen ausgegeben wurde. In jedem Fall kann die Werthaltigkeit als unsicher und der Goodwill als „zweitklassiger Abschlussposten“ [14] angesehen werden.

In der Literatur wird der Goodwill auch als „Sorgenkind“ [15] bezeichnet. In der englischsprachigen Literatur findet sich die Bezeichnung als „the most intangible of the intangibles“ [16]. In all diesen Bezeichnungen kommt die Skepsis zum Ausdruck, die mit diesem speziellen Vermögenswert verbunden wird. Im Resultat muss der Goodwill als rechnerische Differenz interpretiert werden, die zwischen dem Preis des Unternehmenskaufs (mit seinen psychologischen, taktischen und zukunftsbezogenen Komponenten) und dem bilanziell festzusetzenden Wert technisch entsteht. [17]

Mit diesen Bedenken bei der Berechnung des Goodwills geht einher, dass auch die Prüfung der entsprechenden Bilanzpositionen mit erheblichen Schwierigkeiten verbunden sein muss. Etwas, das nicht klar fassbar ist, kann man auch nicht klar prüfen. Die jährliche Werthaltigkeitsprüfung nach den IFRS eignet sich demnach gut für ein Ergebnismanagement, wobei die Grenzen zwischen legitimer Bilanzpolitik und illegalem Bilanzbetrug fließend sind. Selbst das IASB als Standard Setter hat inzwischen angemerkt, dass das impairment „too little too late“ [18] erfolgt. Aus der Logik heraus, dass es sich in der Position Goodwill um den zukünftigen Nutzen aus der Unternehmenstransaktion handelt, sollte eine Realisierung der Werte im Zeitablauf resultieren, der sich durch Abschreibungen auf den Goodwill in der Bilanz niederschlägt. Ist das Nutzenpotenzial durch die Unternehmenstransaktion aufgebraucht, so müsste der Wertansatz für den Goodwill logisch bei 0 liegen. Allerdings muss der Goodwill nach den IFRS auf die cash generating units, also die kleinsten zahlungsmittelgenerierenden Einheiten aufgeteilt werden. Damit geht zwangsläufig der direkte Zusammenhang zum S. 93Unternehmenserwerb als auslösendes Ereignis für die Wertschaffung verloren. [19]

In den Bilanzen der meisten Unternehmen hat die Höhe der Goodwills erheblich zugenommen. Bei Industrie- und Medienunternehmen gibt es Konzerne, bei denen die absolute Höhe des aktivierten Goodwills das Eigenkapital überschreitet. Banken und Versicherungen haben demgegenüber nur selten höhere Goodwills. [20] Die Abwertung findet aber nur selten statt. So hat die jährlich für den Euro-Stoxx 600 erscheinende Studie von Duff and Phelps [21] ergeben, dass 2017 lediglich 18,5 Mrd. € auf die Goodwills abgeschrieben worden sind, was einem Rückgang der Abwertung von 35 % gegenüber dem Vorjahr entsprach. Lediglich 110 Goodwills wurden durch diesen Gesamtbetrag abgeschrieben. Angesichts der Bedeutung von Unternehmenstransaktionen für die Großunternehmen ist dies eine geringe Anzahl. Man sollte allerdings davon ausgehen, dass die aktuelle Covid-19-Pandemie ein triggering event darstellt, das zum impairment zumindest in bestimmten Branchen wie Luftfahrt oder Tourismus Anlass geben sollte. Es bleibt abzuwarten, ob die Konzernbilanzen zum die gebotene Wertminderung auch berücksichtigen werden. [22]

III. Methoden zur Plausibilisierung von Goodwills in der Abschlussprüfung

Insbesondere zwei Kritiklinien sind bei der Bilanzierung von Goodwills, wie das IASB in einem Discussion Paper [23] zur Verbesserung des impairment only approach für die Bewertung von Geschäfts- oder Firmenwerten festgestellt hat, erkennbar:

-

Es gibt einen Trend, dass das Management die Geschäfts- oder Firmenwerte zu optimistisch bewertet (management overoptimism). Das Management schützt durch zu starken Optimismus die Vermögenswerte vor Abwertung.

-

Es wird unterstellt, dass das Management eine Abschirmung der Bewertung des Goodwills vornimmt (shielding). Der Goodwill wird auf die zahlungsmittelgenerierenden Einheiten verteilt. Um den Goodwill dann vor Abwertung zu schützen, wird die Differenz zwischen dem Buchwert (carrying amount) und dem erzielbaren Wert (recoverable amount) besonders hoch gewählt. Sollte es zu Abwertungen bei einer zahlungsmittelgenerierenden Einheit kommen, kann zunächst die Differenz zwischen carrying und recoverable amount (sog. headroom) abgeschmolzen werden, bevor man den Goodwill abwerten muss. [24]

1. Angemessenheitsprüfungen aufgrund von Bewertungen zum Zeitpunkt der Übernahme

Bei der Erstbewertung des Goodwills ist der Kaufpreis entscheidend. Dieser ergibt sich aus der Kaufpreisverhandlung und ist damit ein realisierter Wert. In direkter Folge der Unternehmenstransaktion werden Gutachten und Stellungnahmen erstellt, die auch analytisch zeigen sollen, ob dieser realisierte Wert angemessen ist oder nicht.

Grundlage der Plausibilitätsprüfung ist der Kaufpreis, der für die Akquisition gezahlt worden ist. Der Kaufpreis basiert auf einer Unternehmensbewertung. Die Unternehmensbewertung hat aber nicht die Zielsetzung, einen Kaufpreis analytisch zu ermitteln, der einem Marktwert entspricht. Vielmehr sind die Ergebnisse der Unternehmensbewertung dazu da, dass der potenzielle Käufer bzw. Verkäufer den Kaufpreis mit dem Unternehmenswert abgleicht und prüft, ob der Preis zu hoch oder zu niedrig ist. [25] Der Kaufpreis, der Basis für die Gliederung und Bewertung des Geschäfts- oder Firmenwerts im Konzernabschluss ist, wird durch andere Faktoren beeinflusst: Es spielen psychologische, verhandlungstaktische und auch irrationale Faktoren eine große Rolle. Dadurch kann ein Kaufpreis von Beginn an zu hoch gewesen sein. Insbesondere bei Verhandlungen, bei denen mehrere potenzielle Käufer in Konkurrenz zueinanderstehen (z. B. bei Auktionen) kann es dazu kommen, dass der siegreiche Kaufinteressent verflucht wird, da er die höchste Ertragsschätzung hat (sog. winners curse – Fluch des Gewinners). [26] In diesen Fällen müsste direkt im ersten Jahr eine Abwertung stattfinden, da der Käufer seinen Beteiligungskauf schlicht überzahlt hat.

In jedem Fall beruht die der Kaufpreisfindung zugrunde liegende Unternehmensbewertung auf den prognostizierten Einzahlungsüberschüssen des Unternehmens. Dazu plant das Unternehmen – auch unter Berücksichtigung von Synergieeffekten – seine künftige Geschäftsentwicklung. [27] Wird für Zwecke der Unternehmensbewertung die laufende Geschäftsplanung des Unternehmens herangezogen, so muss berücksichtigt werden, dass diese andere Zwecke hat, z. B. die Motivation der Mitarbeiter oder die Kommunikation strategischer Ziele. Dies kann ebenfalls zu einer Verzerrung führen, die zu einem Abwertungsbedarf führt.

Eine Unternehmensbewertung entspricht theoretisch nur im Ausnahmefall dem Kaufpreis. Nach der subjektiven Theorie der Unternehmensbewertung [28] handelt es sich nämlich beim Bewertungsergebnis um die Grenze der Kompromissbereitschaft bei einer Preisverhandlung. Es würde also darauf hindeuten, dass der Käufer schlecht verhandelt hat in der Unternehmenskaufverhandlung, wenn sein Unternehmenswert das Ergebnis gewesen wäre. In der Praxis deutet vieles auf ein Gefälligkeitsgutachten hin, wenn exakt der Kaufpreis durch eine Unternehmensbewertung bestätigt wird.

Abgesichert werden Unternehmenswerte in der Praxis durch sog. Fairness Opinions. Diese Gutachten werden eingeholt, um bei wichtigen Geschäftsentscheidungen eine externe Meinung zur Bestätigung zu haben. Das Management hat ein besonderes Interesse an diesen Gutachten, da sie die externe Bestätigung bei folgenschweren Entscheidungen vor Haftung schützen, da der Schutzschirm der Business Judgement Rule (§ 93 Abs. 1 AktG) aufgespannt wird. In der amerikanischen S. 94Rechtsprechung wird die Einholung einer Fairness Opinion in diesem Zusammenhang als ausreichend für das Wirken der Business Judgement Rule angesehen. [29] Insbesondere bei großen Transaktionen wird daher regelmäßig eine Fairness Opinion auch im deutschsprachigen Raum eingeholt. [30] Die Fairness Opinion als externe Meinung kann natürlich daher auch als Basis für eine Plausibilitätsprüfung des Goodwills angewendet werden. Sie ist dazu prädestiniert, als Maßstab herangezogen zu werden, da sie anders als ein Bewertungsgutachten kein Instrument der Entscheidungsfindung in einer Verhandlung ist, sondern vielmehr die Angemessenheit des Verhandlungsergebnisses beurteilen soll. [31]

Gemein ist allen diesen Gutachten die zeitliche Nähe zum Zeitpunkt der Übernahme. Was zu diesem Zeitpunkt richtig war, muss nicht mehr angemessen sein je weiter man sich vom Zeitpunkt der Übernahme wegbewegt. Vielmehr ist aufgrund des Charakters des Goodwills, in dem sich die künftigen Ertragserwartungen zeigen, klar, dass der Wert des Goodwills im Zeitablauf geringer werden muss.

2. Plausibilitätsprüfungen in den Folgebewertungen

Die Bestände an Geschäfts- oder Firmenwerten werden nach Einführung des impairment only approach insgesamt weniger abgewertet als dies bei der planmäßigen Abschreibung der Fall war. [32] In der Literatur findet sich teilweise die Argumentation, dass dies auch daran liegt, weil Wirtschaftsprüfer, deren Aufgabe die Angemessenheitsprüfung des Abschlusses ist, Spezialisten dafür sind, historische Transaktionen und damit vergangenheitsorientierte Daten zu prüfen. Der Goodwill hat aber ex definitionem vor allem zukunftsorientierte Aspekte. [33] Es wird auch in Zweifel gezogen, ob man den Wertansatz eines Goodwills überhaupt extern prüfen kann, da der Wert ganz wesentlich bestimmt wird durch die Strategie des Managements und ihrer konkreten Umsetzung, was auch wieder direkt Aufgabe des Managements ist. [34]

Außerdem zeigt eine empirische Studie von Gietzmann und Wang aus dem Jahr 2020, dass Abschreibungen auf den Goodwill dann höher sind, wenn neben dem externen Wirtschaftsprüfer noch ein anderer Experte z. B. für eine Fairness Opinion hinzugezogen wird. Dies könnte ein Beleg dafür sein, dass eine Überprüfung des Wertansatzes durch einen vollständig unabhängigen Dritten hilfreich sein könnte. [35] Allerdings ist dies wirtschaftlich fraglich. Der Anreiz für ein Unternehmen auf freiwilliger Basis einen dritten Experten hinzuziehen und zu bezahlen, um den Wertansatz für den Goodwill zu bestätigen, ist wahrscheinlich gering. Daher ist es sinnvoller, wenn der Wirtschaftsprüfer – dessen Unabhängigkeit ja sowieso gewährleistet sein muss – mit entsprechenden Methoden die Konsistenz des derzeitigen Wertansatzes im Rahmen des Möglichen prüft.

Als Möglichkeit der Plausibilisierung der cash generating units und des sich daraus ergebenden Geschäfts- oder Firmenwerts bietet sich der WARA-Ansatz an. WARA steht für Weighted Average Return on Assets. Hierbei findet eine Plausibilisierung durch die bei der Kaufpreisallokation verwendeten Diskontierungssätze mit den unternehmensweit geltenden gewichteten Kapitalkosten (den WACC) statt. [36] Im Gegensatz zu den WACC ist das WARA-Konzept differenziert, da es für jede Vermögensart unterschiedliche Kapitalkosten verwendet. WARA geht bei der Ermittlung der entsprechenden Zinssätze also von der Aktivseite aus, während die WACC von der Passivseite aus der gewählten Finanzierung bestimmt werden. [37]

Zunächst werden die für die Bewertung der durch die Kaufpreisallokation zugeordneten Vermögensgegenstände analysiert. Dazu werden die erwarteten Zahlungsströme, wie sie das Unternehmen geplant hat, angeschaut. Als Plausibilitätskriterium gilt der Zinssatz, der verwendet wird, um die geplanten Zahlungsströme auf ihren Gegenwartswert zu diskontieren. Im Zweifel legt das Unternehmen also die geplanten Cashflows offen, der Wertansatz aus der Bilanz ist bekannt und der Prüfer ermittelt den sich implizit ergebenden Zinssatz zur Abzinsung.

Die gewichteten Zinssätze aller Vermögenspositionen sollen den WACC entsprechen. Des Weiteren kann durch diese Analyse überprüft werden, ob die verwendeten Zinssätze in sich konsistent sind: materielle Anlagegüter können mit niedrigen Zinssätzen diskontiert werden, während immaterielle Vermögensgegenstände höhere Zinssätze zugeordnet bekommen. Der Geschäfts- oder Firmenwert hat aufgrund seines besonderen Charakters den höchsten Zinssatz. Allerdings sollte auch dieser noch plausibel sein und nicht zu weit über dem vorhergehenden liegen. Wenn der verwendete Zinssatz zu niedrig ist, also das Risiko des Goodwills nicht plausibel repräsentiert, deutet dies auf einen Abwertungsbedarf hin. Eine besondere Prüfung des Wertansatzes ist in diesem Fall für den Wirtschaftsprüfer geboten.

3. Ein Beispiel zur Plausibilisierung des Goodwills mit dem WARA

Grundlegend für die Ermittlung des Zinssatzes für jede Vermögensart ist die Überlegung, dass ein Zahlungsstrom mit der Verzinsung einer risiko- und laufzeitadäquaten Vergleichsanlage diskontiert werden sollte. Der Goodwill ist derjenige Wert, der von dem Kaufpreis übrigbleibt, wenn alle Zahlungsströme, die mit bilanzierungsfähigen Gegenständen erwirtschaftet werden können und alle stillen Reserven aufgedeckt sind. Im Umkehrschluss repräsentiert der Goodwill in diesem Modell den Wert der nicht bilanzierungsfähigen Vermögensgegenstände und der zukünftig zu erwirtschaftenden Zahlungsströme mit dem gekauften Unternehmen. Nehmen wir an, ein Unternehmen wurde von der Muster AG für einen Kaufpreis von 10 Mio. € erworben. Im ersten Schritt werden die Zahlungsströme und folglich die Werte den einzelnen Kaufpreisbestandteilen zugeordnet:S. 95

-

Ein selbsterstelltes Patent wird künftig 80.000 € pro Jahr erwirtschaften. Man geht von einem vermögensspezifischen (also risiko- und laufzeitäquivalent zu dem Patent) Zinssatz von 10 % aus. Das Patent läuft noch zehn Jahre. Es ergibt sich ein diskontierter Wert für das Patent i. H. von 491.565 €.

-

Der Kundenstamm des Unternehmens wird über fünf Jahre einen Einzahlungsüberschuss i. H. von 450.000 € erwirtschaften. Da eine Gefahr besteht, dass die Kunden nicht mehr bei der Muster AG kaufen werden, wird der vermögensspezifische Zinssatz bei 15 % angesetzt. Es ergibt sich ein diskontierter Wert von 1.508.470 €.

-

Eine Marke wird im Zuge der Übernahme erworben. Für sie wird ein Zahlungsstrom von 700.000 € über die nächsten zehn Jahre angesetzt. Da die Marke sehr etabliert ist, wird mit einem risikoarmen Zinssatz von 8 % gearbeitet. Es ergibt sich ein Wert von 4.697.057 €.

-

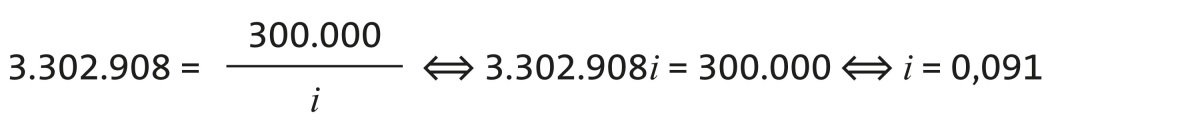

Die Differenz zum Kaufpreis i. H. von 10.000.000 € beträgt 3.302.908 €. Dies stellt den Goodwill dar, also die Differenz zwischen tatsächlich bewertbaren Vermögensgegenständen und den nicht bilanzierungsfähigen Vermögensgegenständen bzw. zukünftigen Ertragserwartungen. Geht das Unternehmen davon aus, dass die zukünftigen Ertragserwartungen bei 300.000 € pro Jahr liegen und diese auch in ferner Zukunft anfallen würden, lässt sich der Zinssatz i bestimmen, mit dem das Unternehmen gerechnet hat:

Der von dem Unternehmen gewählte Zinssatz für die Diskontierung des Goodwills liegt also bei 9,1 %. Man erkennt sofort, dass der erste Prüfansatz erkennen lässt, dass dieser Zinssatz zu niedrig liegt. Das Patent wurde mit einem Zinssatz von 10 % diskontiert, die Marke mit 8 %, der Kundenstamm aber mit 15 %. Da der Goodwill aber den höchsten Risikograd repräsentiert (was auch durch die ewige Laufzeit zum Ausdruck kommt), müsste hier auch der höchste Diskontierungsfaktor angesetzt werden.

Der zweite Vergleichswert sind die WACC des Unternehmens. Hier muss man allerdings kritisch anmerken, dass die WACC das Risiko des Gesamtunternehmens berücksichtigen, während die WARA nur das Risiko des übernommenen Unternehmens berücksichtigen. Hier können sich Abweichungen ergeben – die Akquisition kann sowohl risikoreicher als auch risikoärmer sein. Sind die WACC der Muster AG bei 12 %, so kann man diese mit den WARA vergleichen. Dazu werden die vermögensspezifischen Zinssätze gewichtet mit ihrem Gesamtanteil am Kaufpreis, wie in der Tabelle dargestellt (die Gesamtsumme ist gerundet).

|

Vermögens- gegenstand

|

Wert

|

Zinssatz

|

Gewichteter Anteil

|

|

Patent

|

491.565 €

|

10 %

|

10 % • 0,049 = 0,0049

|

|

Kundenstamm

|

1.508.470 €

|

15 %

|

15 % • 0,151 = 0,02265

|

|

Marke

|

4.697.057 €

|

8 %

|

8 % • 0,469 = 0,03752

|

|

Goodwill

|

3.302.908 €

|

9,1 %

|

9,1 % • 0,330 = 0,03003

|

|

Gesamt

|

10.000.000 €

|

0,0951 = 9,51 %

|

Für die Akquisition wurde folglich ein Zinssatz von 9,51 % verwendet, der damit deutlich unter den WACC liegt. Auch dies zeigt, dass der gewählte Zinssatz zu niedrig bemessen und eine Anpassung notwendig ist. Ob dies wirklich bis zu dem Punkt notwendig ist, bei dem die WACC erreicht sind, hängt an der Risikoeinschätzung für die Akquisition: ist sie risikoreicher als das Risiko des Gesamtunternehmens oder ist sie risikoärmer?

In jedem Fall ergibt sich ein Abwertungsbedarf für den Goodwill. Setzt man bspw. den Zinssatz mit 16 % etwas höher als für den Kundenstamm (also das zweitrisikoreichste Aktivum), ergibt sich ein diskontierter Wert bei gleichen Zahlungsströmen für den Goodwill von 1.875.000 €. Dies würde eine Abschreibung für den Goodwill von 1.427.938 € bedeuten. Es ergibt sich für die WARA bei einem Ansatz von 16 % für den Goodwill ein Zinssatz von 11,8 %. Dieser Zinssatz ist ebenfalls deutlich näher an den WACC als der ursprünglich von der Muster AG angesetzte Zinssatz.

IV. Fazit

Unternehmenserwerbe können gut genutzt werden für Bilanzmanipulationen. Zum einen nehmen sie Aufmerksamkeit der Prüfer (und auch des Managements) vom Kerngeschäft, zum anderen können durch die Bewertung von immateriellen Vermögensgegenständen überhöhte Werte entstehen. Besonders anfällig ist hierbei der Geschäfts- oder Firmenwert, da sich in ihm nur die Zukunftserwartungen aus der Akquisition spiegeln. Der Goodwill bedarf daher in der Abschlussprüfung einer besonderen Plausibilitätsprüfung. Aufgrund der Besonderheiten einer Verhandlung ist der Kaufpreis als realisierter Wert kein Indiz für einen realistischen Wert. Eine Plausibilisierung kann zum einen durch externe Gutachter in einer Fairness Opinion erfolgen. Eine Möglichkeit, auf relativ einfache Art die Kaufpreisallokation zu prüfen, bietet die Methode des Weighted Average Return on Assets (WARA). Hier werden die in der Kaufpreisallokation verwendeten Zinssätze untereinander und mit den gewogenen Kapitalkosten (WACC) des Unternehmens verglichen. Aufgrund seines Charakters muss beim Goodwill der höchste Zinssatz zum Einsatz kommen. Außerdem kann man die gewichteten Zinssätze für die einzelnen Vermögenswerte abgleichen mit den WACC. Wenn es Abweichungen zwischen WARA und WACC gibt, so sind diese erklärungsbedürftig. Nur eine andere Risikoeinschätzung für die Akquisition als für das Gesamtunternehmen rechtfertigt eine Abweichung.

Autor

Fundstelle(n):

WP Praxis 3/2021 Seite 91

NWB CAAAH-71787

1Vgl. Holtermann etc., Wirecards Geschäft mit überteuerten Zukäufen, Handelsblatt v. , S. 30 f.

2Vgl. Bergermann etc., Millionen nach Mauritius, Wirtschaftswoche v. .

3Vgl. Sieben, BFuP 1976 S. 476.

4Vgl. Peemöller et al., Bilanzskandale, 3. Aufl. 2020, S. 259.

5Vgl. Peemöller et al., Bilanzskandale, 3. Aufl. 2020, S. 153 ff.

6Vgl. o. V., Dismissed CEO Turns Focus on Troubles at Olympus, Nikkei Business, .

7Vgl. Woodford, Enthüllung, 2014.

8Vgl. Weil, Olympus – where were the auditors?, The Independent v. .

9Vgl. z. B. Küting, Der Betrieb 2012 S. 297 ff.

10Vgl. Küting, Der Betrieb 2012 S. 300.

11Vgl. zu dem Grundsatz der Zukunftsbezogenheit Behringer, Eine kurze Geschichte der Unternehmensbewertung, 2020, S. 65.

12Vgl. Schildbach, DStR 2010 S. 73.

13Vgl. Eisolt, US-amerikanische und deutsche Konzernrechnungslegung, 1992, S. 250.

14Küting, AG 2000 S. 98.

15Moxter, BB 1979 S. 1102.

16Boyd/McCarthy, Bank Account Finance 2002 S. 10.

17Vgl. Moxter in Matschke/Schildbach (Hrsg.), Unternehmensberatung und Wirtschaftsprüfung, FS Sieben, 1998, S. 476.

18Vgl. Post Implementation Review (PIR) zu IFRS 3.

19Vgl. Rauschenberg/Böcking, Der Konzern 2019 S. 171.

20Vgl. Ballwieser, Schmalenbachs Zeitschrift für betriebswirtschaftliche Forschung 2020 S. 85.

21Duff and Phelps, 2018 European Goodwill Impairment Study, Februar 2019.

22Vgl. auch Müller/Reinke, Der Betrieb 2020 S. 965; Figlin, M&A Review 2020 S. 234.

23Das Discussion Paper 1/2020 „Business Combinations – Disclosures, Goodwill and Impairment“ ist derzeit abrufbar unter http://go.nwb.de/39ocg.

24Vgl. Müller/Reinke, KoR 2020 S. 357.

25Vgl. Behringer, Unternehmenstransaktionen, 2. Aufl. 2020, S. 189 f.

26Vgl. Behringer, Unternehmenstransaktionen, 2. Aufl. 2020, S. 306.

27Zur Bedeutung der Unternehmensplanung für die Unternehmensbewertung vgl. Behringer/Gleissner, WPg 2018 S. 312 ff.

28Vgl. Behringer, Eine kurze Geschichte der Unternehmensbewertung, 2020, S. 8.

29Sog. van Gorkom-Entscheidung; vgl. Hermann, Fairness Opinion und Haftung, 2015, S. 69 ff.

30Vgl. Weber in Georgieff/Weber, Fairness Opinions, Studien des Deutschen Aktieninstituts 52/2012 S. 37.

31So legt das Institut der Wirtschaftsprüfer in seiner Stellungnahme zu Fairness Opinions fest; vgl. IDW S 8: Grundsätze für die Erstellung von Fairness Opinions, Tz. 2.

32Vgl. z. B. für empirische Evidenz aus den USA Li/Sloan, Review of Accounting Studies 2017 S. 964 ff.

33Vgl. Gietzmann/Wang, Journal Business Finance and Accounting 2020 S. 28.

34So argumentieren Ramanna/Watts, Review of Accounting Studies 2012 S. 749 ff.

35Vgl. Gietzmann/Wang, Journal Business Finance and Accounting 2020 S. 27 ff.

36Vgl. ausführlich Moser, Bewertung immaterieller Vermögenswerte: Grundlagen, Anwendung anhand eines Fallbeispiels, Bilanzierung, Goodwill, 2017, S. 115 ff.

37Vgl. Reimsbach, Controlling 2011 S. 399.